Как заполнить декларацию судебному приставу в 2024 году

Опубликовано: 24.07.2024

Кто заполняет декларацию о доходах госслужащих

Все государственные работники, входящие в перечень должностей, утвержденный указом президента № 557 от 18.05.2009, ежегодно должны передавать информацию о материальном состоянии семьи в проверяющий орган. Это касается и тех граждан, кто только заступил на службу. При приеме на работу он обязан предоставить работодателю заполненную бумагу (это требование Федерального закона от 27.07.2004 № 79-ФЗ). Декларация госслужащих 2020 заполняется отдельно на каждого члена семьи. К ним относятся супруг, супруга и дети, не достигшие 18 лет на 31 декабря отчетного периода.

Документ содержит сведения:

- об имуществе, принадлежащем служащему или члену его семьи;

- о тратах за год;

- обо всех денежных средствах, полученных семьей.

Бланк декларации

Форма документа утверждена президентом РФ (указ от 23.06.2014 № 460). С 01.03.2017 заполняется с помощью программного обеспечения СПО «Справки БК». Документ подписывает сам служащий. Для заполнения потребуются:

- справки 2-НДФЛ;

- свидетельства о собственности;

- договоры купли-продажи;

- банковские выписки.

На сайте Министерства труда и соцзащиты РФ представлены правила заполнения декларации о доходах госслужащих 2020 и обновленные методические рекомендации.

Правила заполнения

Существует ряд обязательных требований при заполнении документа:

- Заполняется собственноручно или на компьютере.

- Нельзя использовать карандаш.

- Не разрешается допускать какие-либо исправления.

- Если бланк предоставляется в распечатанном виде, то только на бумаге формата А4.

- Не принимается к рассмотрению декларация для госслужащих в поврежденном виде.

- Недопустимо использовать корректирующую жидкость, замазывать ею ошибки.

Как заполнить декларацию

Титульный лист

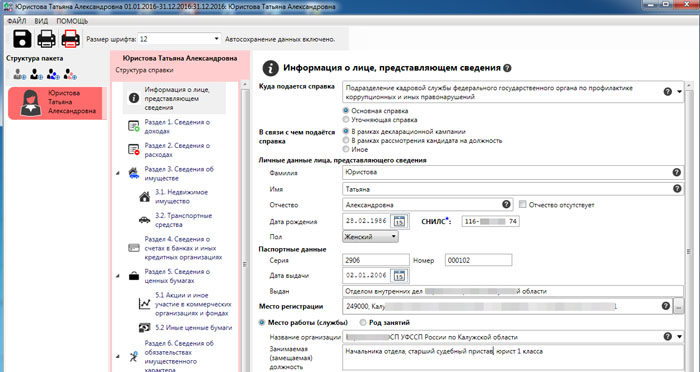

Первый лист декларации о доходах муниципальных служащих 2020 включает информацию о служащем:

- Ф.И.О.;

- место работы;

- паспортные данные;

- дата рождения;

- адрес места нахождения работника.

Подготовить документ помогут наши рекомендации и заполненный образец: как заполнить декларацию о доходах госслужащего, показано на примере начальника аналитического отдела префектуры САО г. Москвы .

Раздел 1

В этом разделе указывается весь доход семьи. Сюда входят все денежные средства, полученные или заработанные за отчетный период (зарплата, наследство, пособие, пенсия, стипендия, доход со сдачи квартиры в аренду и другие финансовые поступления).

Раздел 2

В этом разделе документа указывается информация о крупных приобретенных объектах. Это квартира, загородная недвижимость, автомобиль, ценные бумаги, земельный участок и другие большие покупки. Отражается сумма всех расходов при покупке. Для каждого приобретения надо прописать реквизиты бумаг на право владения имуществом и происхождение денежных средств для каждой отдельной траты.

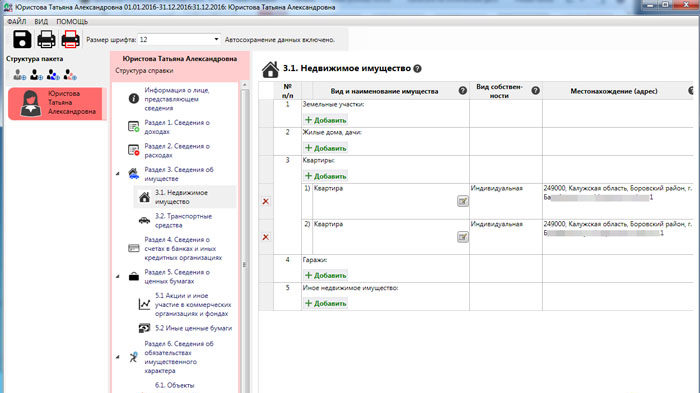

Раздел 3

Содержит сведения о недвижимости, которой владеет семья. В декларации чиновников за 2019 надо конкретизировать адрес места нахождения объекта, количество метров, форму принадлежности, сколько этажей и другие параметры имущества.

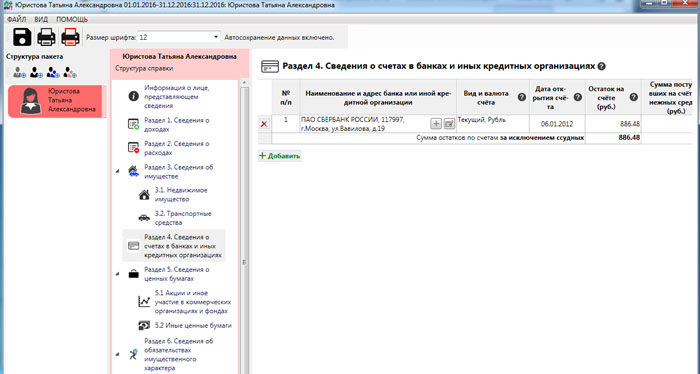

Раздел 4

Все данные по банковским счетам госслужащего должны содержаться в этом разделе. Вид счета значения не имеет. Абсолютно все указываются в этом разделе.

Обязательно следует перечислить все данные:

- наименование банка;

- в какой валюте открыт счет;

- когда открыт;

- сколько средств осталось.

Вся указанная информация точная и сверена с банковской выпиской.

Раздел 5

Заполняется, если госслужащий владеет ценными бумагами, векселями, закладными. Если нет, раздел остается пустым.

В случае наличия подается информация:

- предприятие, выпустившее ценные бумаги;

- его организационно-правовая форма;

- размер уставного капитала;

- общая итоговая стоимость всех ценных бумаг.

Раздел 6

Прописываются все обязательства по кредитам и другие финансовые долги, которые погашает гражданин или должны выплатить ему. Недвижимость, пользование которой осуществляется по договору аренды или другим способом использования. Для каждого имущества следует указать тип здания, количество квадратных метров, этажей, точный адрес, период пользования.

Раздел 7

На странице содержатся сведения по всем договорам купли-продажи, заключенные госслужащим или членами его семьи.

Сроки сдачи

В отдел кадров работник обязан предоставить заполненный документ до 30 апреля следующего за отчетным года. Исключение составляют служащие администрации президента. Для них декларация о доходах госслужащих за 2019 год заполняется до 1 апреля.

Что будет, если не сдать отчетность

Федеральный закон «О государственной гражданской службе Российской Федерации» регулирует своевременное заполнение декларации для госслужащих 2020 и предоставление чиновниками неполных сведений. В этих случаях госслужащему грозит дисциплинарное взыскание или увольнение.

Если по веским причинам справка не подана на кого-то из членов семьи, обязательно вместо этого следует подать соответствующее заявление. Иначе чиновника уволят со службы.

В этой статье юрист Алексей Князев отвечает на популярный вопрос: «Как заполнить декларацию судебному приставу?».

Как заполнить декларацию о доходах госслужащих?

Декларация о доходах госслужащих заполняется по тем же правилам, что и аналогичные документы об имущественном положении других российских налогоплательщиков. Единственное отличие, введенное в 2015 году, – обязательное указание источников доходов. Как заполнить декларацию о доходах госслужащих, куда и когда ее следует предоставлять – читайте в настоящей статье.

Декларация о доходах госслужащих

Обязанность государственных служащих ежегодно предоставлять в налоговые органы сведения о своем имущественном положении установлена сразу несколькими нормативно-правовыми актами:

- Налоговым кодексом России;

- законом «О государственной гражданской службе» № 79-ФЗ от 27.07.2004 года (в редакции 2015 года);

- законом «О противодействии коррупции» № 273-ФЗ от 28.12.2008 года;

- законом «О контроле за соответствием расходов лиц, замещающих государственные должности, и иных лиц их доходам» № 230-ФЗ от 02.12.2012 года.

Кто должен предоставлять декларацию о доходах госслужащих

Перечень должностей, замещение которых предполагает предоставление налоговой декларации о доходах сотрудников федеральной государственной службы, утвержден Указом Президента России № 557 от 18.05.2009 года. В него входят:

- сотрудники аппарата Президента РФ;

- члены Федерального собрания и Правительства РФ;

- сотрудники МВД, МЧС, Следственного комитета, прокуратуры, ГФС (государственной фельдъегерской службы), ФСБ, ФСО (федеральной службы охраны), ФМС, ФСИН (федеральной службы исполнения наказания), ФТС (федеральной таможенной службы) и т. д.

Важно: помимо самих госслужащих декларировать свои доходы обязаны и члены их семей: супруг (супруга) и совершеннолетние дети. Декларацию об имуществе несовершеннолетних детей предоставляют родители.

Куда следует подавать налоговую декларацию

В соответствии с НК РФ налоговая декларация предоставляется в ИФНС по месту постоянной регистрации резидента (налогоплательщика). Сделать это можно одним из 4 способов:

- лично, то есть явившись в территориальное подразделение ИФНС;

- через уполномоченного представителя (на основании нотариально заверенной доверенности);

- в режиме онлайн (посредством портала госуслуг – при наличии квалифицированной электронной подписи);

- почтовой связью (заказным письмом с уведомлением о вручении адресату).

Срок предоставления декларации

Сроки подачи декларации едины для всех, независимо от должности. Она должна быть предоставлена не позднее 30 апреля года, следующего за отчетным.

Важно: несвоевременная подача налоговой декларации повлечет уголовную ответственность по статье 119 НК РФ. Санкция нормы предусматривает штраф в размере 5% от неоплаченной суммы налога за каждый полный месяц просрочки. При этом штраф не может быть ниже 1 000 рублей и выше 30% от суммы налога.

Декларация о доходах госслужащих: бланк, форма, образец заполнения

Декларация о доходах госслужащих, равно как и иных категорий налогоплательщиков, заполняется по форме 3-НДФЛ. Бланк документа включает в себя анкетный блок и 6 разделов.

В анкетном блоке следует указать полное наименование налогового органа – адресата, а также сведения о себе: фамилию, имя, отчество; дату рождения; пол; гражданство, адрес и т. д. Кроме того, необходимо сделать отметку об ответственности за достоверность предоставляемых данных.

Расчет налоговой базы по ставке 13%. Раздел 1

Предназначен для указания совокупного годового дохода, подлежащего налогообложению по 13-процентной ставке. Речь идет, в основном, о заработной плате.

Расчет налоговой базы по ставке 30%. Раздел 2

Виды доходов, облагаемых такой ставкой, перечислены в части 3 статьи 224 НК РФ, но ни один из них не может быть получен лицом, занимающим должность государственного служащего. Поэтому раздел № 2 декларации заполнению в данном случае не подлежит.

Расчет налоговой базы по ставке 35%. Раздел 3

В соответствии с частью 2 статьи 224 НК РФ, налог в размере 35% взимается со следующих видов доходов:

- от выигрышей в лотерее или конкурсе (в том числе в форме вещных призов);

- от получения процентов по вкладам.

Расчет налоговой базы по ставке 9%. Раздел 4

В силу части 5 статьи 224 НК РФ 9-процентным налогом облагаются проценты по облигациям, а также доходы учредителей доверительного управления ипотечным покрытием. Статус госслужащего исключает возможность получения таких доходов, то есть во всех графах раздела следует поставить слово «нет».

Расчет итоговой суммы налога. Раздел 5

Указывается общая сумма налога, подлежащего уплате, по всем ставкам налогообложения. Здесь же отмечаются сведения о размере налогового возврата (имущественного вычета) – при наличии оснований для его получения (например, при продаже или приобретении недвижимости, оплате лечения или обучения).

Налог, подлежащий доплате в бюджет или возврату из бюджета. Раздел 6

Раздел состоит из 12 листов:

- лист А – доходы, полученные в пределах России;

- лист Б – доходы, полученные вне пределов России;

- лист В – доходы, полученные в результате предпринимательской деятельности (частной практики);

- лист Г – доходы, необлагаемые налогом;

- лист Д – налог от авторских вознаграждений;

- лист Е – расчет вычетов по гражданско-правовым договорам;

- лист Ж – расчет налоговых вычетов вследствие продажи имущества;

- листы З, И – расчет налога по доходам от операций с ценными бумагами;

- лист К – социальные налоговые вычеты;

- лист Л – расчет налога вследствие приобретения жилья.

Листы А и Б заполняются в случае, если при декларировании доходов, отражаемых в одном из первых 5 разделов, был выявлен налог, уже удержанный ранее либо, напротив, неоплаченный в прошлом отчетном периоде.

Листы В, Е, З, И заполнению не подлежат, поскольку предполагают указание сведений о доходах, которые не могут быть получены государственным служащим в силу закона.

Остальные листы заполняются в зависимости от наличия указанных в них доходов и расходов.

Важно: государственный служащий обязан указывать не только полученный им доход, но и источник его приобретения – наименование и ИНН. Кроме того, в обязательном порядке должны быть отражены номера и названия документов – оснований дохода (пример: «Кредитный договор № 789 от 08.02.2015»).

Декларация о доходах госслужащих

Государственные служащие каждый год должны предоставлять информацию о своем имущественном положении в налоговую службу. Заполняется заявление по тем же правилам, которые касаются иных имущественных положений.

Декларация о доходах в 2017

Декларацию о доходах госслужащих должны подавать следующие категории людей, занимающих определенную должность:

-

Работники президентского аппарата; Сотрудники МЧС, ФТС, работники прокуратуры, ФСО, ФСБ, МВД, ФСИН и ГФС; Члены правительства, а также федерального собрания РФ.

Декларацию необходимо заполнять без ошибок и помарок

Декларировать доходы должны и члены семьи государственного служащего. Это касается как супругов, так и детей, которые достигли возраста 18 лет. Если у госслужащих имеются несовершеннолетние дети, то сами родители должны предоставлять за них декларацию. Многие задаются вопросом, куда нужно подавать декларацию о доходах госслужащих за 2017 год? Подачу заявления можно выполнить несколькими методами:

-

Документ можно подать лично. Это значит, что госслужащий должен будет посетить местное отделение ИФНС. Декларацию о доходах госслужащих можно подать и в режиме онлайн. Для этого используется портал Госуслуги. Можно отправить документ заказным письмом через почтовую службу. Если документ отправляется через представителя, то заявление потребуется заверить у сотрудника нотариальной конторы.

Заполнение декларации госслужащими

Данный тип заявления заполняется по форме 3-НДФЛ. Бланк декларации о доходах госслужащих включает в себя анкету и 6 разделов. Также в документе содержаться листы от А до И. В анкетном блоке потребуется указать адресата – то есть определенный филиал налоговой службы. Также здесь указываются сведения о заявителе. Многие люди задаются вопросом, где посмотреть декларацию о доходах госслужащих? В западных странах и в Америке обнародование подобного документа считается нормальным явлением.

В США служащие государственных служб должны отчитываться перед народом. В Казахстане госслужащие могут обнародовать данный документ по личной инициативе. В Белоруссии декларации обычно обнародуют перед выборами. В России такая информация охраняется на законодательном уровне. Сведения данного документа у нас в стране приравниваются к конфиденциальной информации. Могут быть обнародованы сведения в канун выборов, например как в Белоруссии.

Образец декларации

При заполнении декларации о доходах госслужащих могут возникнуть определенные трудности. Иногда трудно определить, что именно нужно вписать в документ и как это делается. Если ведется строительство дома, то заполнять нужно следующие листы 1, 2, А,Ж1 и И, а также разделы 1 и 6. Лист 1 и 2 должны содержать данные о плательщике налогов. 1 Раздел предназначен для расчета налоговой базы и суммы возврата налога. В 6 разделе описываются суммы возвратов подоходных налогов.

Лист А отображает те налоги, которые уже были оплачены, а также прибыль. Лист Ж1 может потребоваться заполнять в случае если нужно указать информацию о вычетах. В листе И указываются сведения о строящимся объекте. Проблемы с заполнением декларации могут возникнуть при продаже акций. Бланк декларации о доходах госслужащих необходимо заполнить без ошибок. Если госслужащий в отчетном периоде имел другие источники доходов, кроме тех, которые касаются ценных бумаг, то потребуются справки по форме 2-НДФЛ. Прибыль от продажи акций при этом уменьшаются на потраченные суммы. Суммы затрат должны быть подтверждены на документальном уровне. Если была допущена ошибка, ее можно исправить следующим образом:

-

Если ошибка касается декларации за прошлый год, то нужно взять бланк, который действовал именно в 2016 году. Не стоит забывать о проставлении номера корректирующего акта. Если исправления вносятся первый раз, то ставиться код 001, при вторичном исправлении код 002 и так далее.

В соседней Украине вступает в силу новый закон, целью которого является предотвращение коррупции. Суть нового закона заключается в том, что декларации о доходах госслужащих Украины будут вноситься в электронный реестр. До того момента, пока будет создан реестр, госслужащие будут подавать декларации в бумажном виде. Планируется, что в реестр будет залито более 200 000 документов.

Российские чиновники, начиная с 2015 годы должны указывать в декларации не только свои доходы, но также их источники. Срок подачи документа един для всех госслужащих. Подавать ее нужно до 30 апреля года, который следует за отчетным периодом. Чиновники должны помнить о том, что несвоевременно поданное заявление может повлечь уголовную ответственность. За просрочку могут быть назначены штрафные санкции, в виде выплаты 5% от неоплаченной суммы налогов за каждый месяц опоздания.

Бланк декларации о доходах госслужащих вы можете скачать на нашем сайте.

Как составить декларацию о доходах?

Существует два типа деклараций, которые нужно заполнять для предоставления информации о доходах. К ним относятся:

Каждая из видов деклараций предназначена для разных граждан РФ. 4-НДФЛ предусмотрена для физических лиц (индивидуальных предпринимателей), которые попадают под общую систему налогообложения, а также адвокаты и нотариусы.Что касается 3-НДФЛ, то данная декларация предназначена для физических лиц, которые занимаются трудовой деятельностью согласно трудовым договорам или арендой имущества.

Такую же декларацию заполняют и сдают до 30 апреля следующего года владельцы имущества, налоговые резиденты, граждане, выигравшие лотерею или получившие вознаграждение и другие.

Как определить, нужно ли вам составлять декларацию о доходах?

Даже если с учётом всех вычетов (покупка жилья, обучение, лечение), вы не обязаны платить налоги государству, вам в любом случае нужно заполнить и сдать декларацию о доходах в нужной форме. Существует также такое понятие, как «родительский вычет», который также влияет на заполнение и сдачу декларации. Вы недавно продали дом, который был в вашей собственности менее трёх лет? Если да, то вам тоже нужно заполнить декларацию.

Заполнить декларацию о доходах просто

Проще всего заполнить декларацию по налог на доходы физических лиц в специальной программе. Её можно скачать практически на любом популярном сайте, посвящённом налогообложению в РФ или на сайте www.nalog.ru. Программу вы сможете быстрой найти на данном ресурсе, если заглянуть в раздел «Физические лица». На данной странице справа вы увидите нужное программное обеспечение: декларацию в формате exe. Далее, нужно скачать это файл, запустить и установить на компьютер.

Запустите программу и настройте её: укажите нужное поле (4-НДФЛ или 3-НДФЛ), в поле номер инспекции, укажите тот, где вы стоите на учёте, номер корректировки оставляете тот, что фигурирует в программе по умолчанию. Другие цифры менять не надо. Там, где нужно поставить признак налогоплательщика стоит поставить галочку на пункте «другое физическое лицо».

Настройте также соответствующим образом графу «Сведения о документах» (фамилию, имя, отчество, дату и место рождения, паспортные данные, адрес и другую информацию), «Доходы, полученные в РФ» (выбрать нужный процент (13%, 9%, 35%). После того, как вы определитесь с процентной ставкой, укажите наименование, ИНН, КПП для компании, в которой вы работаете, «Сведения о доходах» (вычеты, способы приобретения недвижимости и другие данные).

После того, как все нужные графы будут заполнены, декларацию можно просмотреть и распечатать.

Декларацию можно также заполнить от руки или сканировать, заполнить на компьютере и распечатать чернилами черного или синего цвета. Весьма полезным ресурсом для вас будет ссылка: http://base.consultant.ru/cons/rtfcache/LAW156337_2_20141105_141542.PDF, которая содержит нужный документ в формате pdf.

В такой декларации нужно заполнить аккуратно печатными буквами свои паспортные данные, код налогового органа, который примет декларацию, код ОКТМО. Далее, следует выбрать ставку, которая надлежит налогообложению (9, 13, 15, 30, 35), а также указать сумму налога, надлежащего к уплате.

Декларация за этот год помещена на 23 страницы, но заполнять вам нужно только те, которые относятся к вашей деятельности и являются обязательным для учёта. Здесь же следует указать налоговые вычеты, которые у вас есть, потому что они участвуют в формировании ставок и сумм, которые подлежат к внесению в государственную казну.

Это видео поможет лучше понять процедуру.

Поделитесь своим мнением на тему «Как заполнить декларацию судебному приставу» в комментариях.

Если в течение года вы получили незадекларированный доход, то обязаны отчитаться перед налоговой до 30 апреля следующего года. Кроме этого, декларацию подают, если хотят получить налоговый вычет.

В обоих случаях удобнее воспользоваться онлайн-сервисом на официальном сайте ФНС. Рассказываем, как подготовиться к подаче декларации и правильно заполнить документ онлайн.

Зарегистрируйтесь на сайте ФНС

Декларацию 3-НДФЛ можно заполнить и подать на сайте налоговой . Для этого вам нужно получить доступ к личному кабинету. Есть три способа, как это сделать.

Войти через Госуслуги. Для входа в личный кабинет используют логин и пароль портала Госуслуг. Услуга доступна для пользователей с подтвержденной учетной записью.

Использовать электронную подпись. Для регистрации нужна квалифицированная электронная подпись. Ее получают в аккредитованном удостоверяющем центре. Подать заявку на изготовление можно онлайн, а за ключом электронной подписи нужно приехать лично. Электронная подпись для физических лиц стоит от 1500 ₽.

Получить регистрационную карту. В отделении налоговой выдают регистрационную карту — листок с логином и паролем для входа на сайт. Обратиться можно в любую инспекцию, а не только по месту прописки. С собой нужно взять паспорт, оригинал или копию ИНН.

Получите электронную подпись

Чтобы заполнить и подать 3-НДФЛ на сайте налоговой, нужна электронная подпись. Для этого подойдет неквалифицированная ЭП, которую можно получить бесплатно. На сайте nalog.ru перейдите в профиль и с помощью стрелки вправо пролистайте до вкладки «Получить ЭП». Выберите, где будете хранить подпись, задайте пароль и нажмите «Отправить запрос».

Налоговики рекомендуют хранить электронную подпись в облаке ФНС, но если сомневаетесь в безопасности портала, можете скачать ЭП на компьютер. Подпись будет готова в течение суток. Если в следующий раз нажмете на вкладку «Получить ЭП», то увидите надпись «Сертификат успешно получен».

Инструкция, как заполнить 3-НДФЛ онлайн

В личном кабинете на сайте nalog.ru нажмите значок «Жизненные ситуации» . Выберите «Подать декларацию З-НДФЛ », а затем — «Заполнить онлайн» .

Интерфейс онлайн-декларации разделен на пять блоков. Последовательно заполняете каждый блок и нажимаете «Далее» . Если нужно исправить информацию в предыдущем блоке, нажмите «Назад». Напротив каждой строки есть подсказки — чтобы их посмотреть, кликните на значок вопроса.

Шаг 1 — заполнить блок «Данные». В блоке укажите год, за который вы подаете декларацию, и налоговое резидентство. Резидентами считаются граждане, которые находятся на территории Российской Федерации не менее 183 календарных дней в течение года.

Действует правило: за один год — одна 3-НДФЛ, засчитывают только окончательный вариант. Графа «Вы впервые подаете декларацию за выбранный год?» сделана для тех, кто уже отправил декларацию ранее, но хочет что-то исправить или добавить. Для заполнения уточненной декларации 3-НДФЛ, выберите «Нет» и укажите порядковый номер: 1 — для первой уточненки, 2 — для второй и так далее.

Шаг 2 — заполнить блок «Доходы». В этом блоке декларируют только доходы. Если вы продали квартиру и в текущем году потратили деньги на покупку новой, ваш доход равен нулю. Зарплату декларирует работодатель, и в блоке она отображается автоматически. Чтобы указать другие доходы, нажмите на кнопку «Добавить источник» . В появившемся поле «Источник № 2» выберите из списка тип и вид дохода.

После выбора источника, укажите сумму дохода и заполните другие всплывающие поля. Для некоторых доходов, например, от продажи квартиры, можно сразу же запросить налоговый вычет.

Шаг 3 и 4 — заполнить блоки о налоговых вычетах. Налоговые вычеты — это сумма, на которую можно снизить размер дохода. Например, ваш годовой доход от сдачи квартиры 240 000 ₽. Но у вас есть право на социальный вычет — за обучение в вузе вы заплатили 90 000 ₽. Значит, ваш налогооблагаемый доход: 240 000 — 90 000 = 150 000 ₽.

Закон устанавливает лимиты на размер вычетов, то есть определяет максимальную сумму расходов, по которой можно получить налоговый вычет. По социальным вычетам лимит составляет 120 000 ₽, по имущественным — 2 000 000 ₽, по процентам за ипотеку — 3 000 000 ₽. Чтобы указать вычеты, отметьте нужные пункты. Можно выбрать несколько вычетов сразу. На следующей вкладке укажите сумму расходов по вычету.

Если в предыдущие годы вы уже получили часть имущественного вычета, отметьте «Да» в графе «Обращались ли ранее за имущественным вычетом?» и укажите сумму вычетов за предыдущие периоды.

Если заполняете декларацию 3-НДФЛ только для указания дохода, пропустите этот блок и сразу нажмите «Далее» .

Шаг 5 — проверьте информацию. В блоке «Просмотр» отображается заполненная декларация в формате PDF, сумма налога и расшифровка с расчетом.

Вам необходимо прикрепить скан-копии документов или их фотографии, которые подтверждают доходы, расходы и право на получение вычетов. Для каждого случая требуется свой пакет документов. Перед отправкой проверьте, правильно ли указаны сведения в декларации.

Шаг 6 — подать заявление на налоговый вычет. Чтобы получить налоговый вычет, нужно не только указать его в декларации, но и оформить отдельное заявление. Без заявления вычет не придет.

Вернитесь в раздел «Жизненные ситуации» и выберите пункт «Подача заявления на налоговые вычеты». Укажите тип вычета и заполните четыре блока: данные, справки о доходах, сумма расходов по вычету, подтверждающие документы.

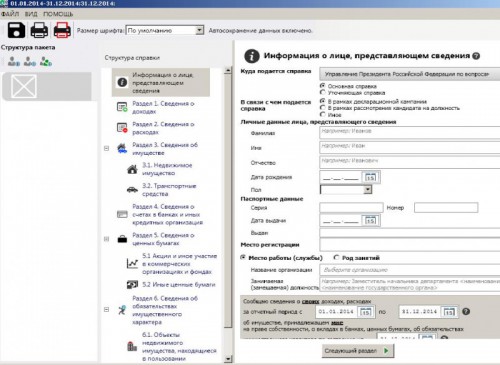

Программы, направленные на автоматизацию документооборота, дают возможность облегчить жизнь офисных сотрудников. Особенно этот процесс актуален для госслужащих, которые перегружены бумажной работой. Большинство государственных организаций ежегодно запрашивают у своих работников информацию о полученной прибыли на предмет выявления коррупционных действий и мошеннических схем. С целью упростить заполнение бланка о доходах Министерством Труда РФ была разработана специальная компьютерная программа «Справка БК». Образец заполнения и как заполнить этот документ без особых временных затрат, содержатся в подробной инструкции, размещенной далее.

СПО «Справка БК» существенно упрощает трудовой процесс как налогоплательщикам, так и проверяющим инстанциям

Описание программы

В деятельности государственных служащих есть одно существенное отличие, например, от работников офисного сегмента: заработная плата, которую они получают, не перечисляется из заработанных организацией средств. Финансовое обеспечение оплаты труда идет из федерального либо регионального бюджета. Чтобы не допустить злоупотребления чиновниками предоставленными полномочиями и предотвратить использование государственных средств, было принято решение об усилении контроля над уровнем дохода. Согласно действующему законодательству госслужащие в обязательном порядке должны отчитываться перед государством о доходах и расходах.

Для облегчения заполнения электронной декларации, был разработан новый продукт под названием «Справка БК», который позволяет выполнять следующие функции:

- создавать печатные формы;

- вносить требуемые налоговыми органами данные;

- контролировать корректность вводимой информации.

Пользователи отмечают множество достоинств, присущих этой программе:

- простота в использовании;

- доступность;

- экономия временного ресурса.

К тому же она выявляет неточности при заполнении справки.

Разработчики предоставляют возможность скачать «Справку БК» бесплатно без предварительной регистрации на сайте.

На этой странице предоставлена детальная информация, разъясняющая законодательный механизм борьбы с коррупцией и применении профилактических мер, в число которых входит предоставление информации о доходах и расходах субъектов, занимающих государственные должности.

После ознакомления с этими материалами можно приступать к работе с приложением, которое можно запускается при нажатии на ссылку, размещенную в нижнем углу правой части страницы. В новом окне предоставляется возможность увидеть:

- ссылку на скачивание последней версии и ее описание;

- разъяснения по заполнению декларации;

- перечисление требований к процедуре предоставления документа.

Одно из главных преимуществ этого СПО заключается в сохранении информации, что позволяет в случае некорректного заполнения не переделывать заново весь документ, а лишь исправить нужную графу. К тому же для создания отчетного документа в следующем налоговом периоде пользователю необходимо только обновить соответствующие графы о доходах и расходах.

Программа оснащена достаточно удобным интерфейсом: каждое поле содержит подсказки, обозначенные знаком вопроса или перевернутым треугольником. Помимо этого удобно расположено меню, находящееся в центральной части экрана, что позволяет быстро находить нужную страницу справки. При нажатии кнопки «Печать» система в случае обнаружения ошибок выдаст список разделов, в которых они были допущены, и позволит распечатать документ только после их исправления.

Справка разделена на 6 частей, занимающих 10 страниц. Если у сотрудника есть супруг, супруга или несовершеннолетние дети, он обязан предоставить сведения об их доходах в отдельных документах.

Существенный бонус этой программы: если во время заполнения справок от руки постоянно возникала необходимость вписывать личную информацию в каждую справку, оформленную на родственника, то при использовании программы этот процесс происходит автоматически.

Дата заполнения выставляется по умолчанию в соответствии с текущей датой, однако при необходимости в последнем разделе документа можно прописать необходимое число. В этом же разделе можно поменять шрифт текста.

Подготовка к работе с СПО

В первую очередь следует проинспектировать инструмент работы на предмет совместимости с программой. Компьютер или ноутбук должны обладать следующими характеристиками:

- Windows XP или Windows 7;

- 1 Гб свободной памяти.

Помимо этого необходим лазерный принтер для печати заполненной справки. Перед началом работы необходимо установить программу, скачав ее с официального сайта либо запустив с диска установочный файл. Если приложение не запускается в Windows XP или Windows 7 следует запустить приложение на другом компьютере или запустить обновления для используемых системных программ.

После того, как на рабочем столе появится ярлык «Справки БК», можно приступать к созданию документа.

Для старта СПО следует щелкнуть 2 раза на ярлыке левой клавишей мыши

Правила заполнения

Ознакомиться с полной инструкцией, посвященной описанию порядка заполнения справки с использованием этого СПО, можно перейдя по следующей ссылке.

Общие правила внесения сведений:

- В первую очередь следует внести ФИО, дату рождения и паспортные данные заявителя, потом можно приступать к работе над файлами членов семьи.

- Во избежание путаницы при работе с документом, колонки оснащены сносками «*» и «**», поясняющими какую информацию следует вносить.

- Когда не находится нужное значение, можно выбрать поле «Иное» и вносить сведения в текстовом режиме.

- Количественные значения каждого показателя необходимо вносить с точностью до копеек. После того, как была введена нужная величина, нужно нажать Enter. Если возникла потребность отредактировать данные в таблицах, можно нажатием левой кнопкой мыши на пиктограмму, находящуюся в ячейках, поменять исходную информацию. Удаление строк происходит по такому же принципу.

- Если программа обнаружит ошибки в заполнении, она выделит соответствующий фрагмент красным цветом и поставит восклицательный знак, содержащий ключ к исправлению неточности.

- Каждую минуту все данные автоматически сохраняются. При необходимости можно сохранить документ в ручном режиме, нажав на кнопку «Сохранить».

- В поля, в которых нет необходимости вносить информацию, не следует ставить прочерк или символы «Z», «0». Вместо них следует вписать фразу «не имею» или «не имеет».

- После заполнения всех колонок и сохранения внесенной информации, справку следует распечатать. Если в процессе заполнения не были заполнены все обязательные поля, то программа перед выводом на печать проинформирует пользователя о некорректном составлении документа. После того, как документ будет распечатан, нужно проверить его на предмет дефектов печати. Не допускается к подаче справка, содержащая полосы или пятна, которые могут появляться при наличии некачественного картриджа.

- Поправка неточностей с помощью корректора или исправлений, выполненных ручкой, не допустимо.

- Прошивать или скреплять листы с помощью скрепок не разрешено.

СПО оснащено достаточно удобным для работы интерфейсом

На каждой странице, за исключением последней, в правом нижнем углу следует поставить подпись. Необходимо проследить, чтобы она не занимала пространство, отведенное под штрих коды.

Пошаговая инструкция по заполнению

Для начала работы с программой необходимо выполнить одно из перечисленных действий:

- если СПО запускается в первый раз, следует выбрать функцию «Создать новый пакет документов»;

- если ранее уже составлялись декларации, нужно выбрать функцию «Создать пакет документов».

Далее нужно вносить данные, руководствуясь приведенной инструкцией.

Таблица 1. Инструкция по заполнению

Сведения о заявителе

Данные о прибыли

Сведения об имуществе

Сведения о счетах в банках

По завершению составления справки нужно поставить галочку рядом с предложением «Достоверность и полноту настоящих сведений подтверждаю».

Заполненную справку можно отправлять на печать нажатием кнопки «Печать». Перед тем, как вывести данные на бумажный носитель, программа откроет окно предварительного просмотра и проставит QR-коды, необходимые для контролирующей службы.

Если есть необходимость сохранить заполненный документ на флешку, следует во время сохранения справки местом хранения вместо папки выбрать предварительно установленную в флешку. Если она уже сохранена, необходимо с помощью правой кнопкой мыши выбрать функцию «Отправить» и адресовать справку на флешку.

Как правильно указывать информацию о доходах и расходах

Под прибылью подразумевают финансовые вливания в наличной и безналичной форме, полученные на протяжении отчетного периода. В этой части справки необходимо указывать суммы до удержания налога или прочих сборов.

Прибыль в иностранной валюте вносится в рублевом эквиваленте по курсу Банка РФ, актуального на дату ее получения

Нет необходимости отражать следующие выплаты:

- компенсация командировочных затрат;

- возмещение стоимости проезда к месту проведения отпуска;

- бонусные средства на дисконтных карточках, предоставляемые магазинами.

В неукоснительном порядке следует указывать следующие источники доходов:

- социальные выплаты;

- стипендию.

Данные о налоговых вычетах не указывают, поскольку возврат налога считается налоговой льготой и не относится к прибыли.

Помимо перечисления данных о прибыли, заявитель должен предоставить данные о личных тратах себя и своей семьи. Подлежат обязательному внесению любые сделки, связанные с куплей-продажей следующих объектов:

- участков земли;

- недвижимости;

- транспортных средств;

- акций.

Если единственным источником дохода является заработная плата, то в 4 разделе, подразумевающем внесение данных о банковских счетах, следует поставить галочку возле поля «общая сумма денежных поступлений не превышала общий доход».

ПРИМЕРНЫЙ ОБРАЗЕЦ ЗАПОЛНЕНИЯ

Указом Президента

Российской Федерации

от 23.06.2014 № 460

В управление государственной службы и кадров префектуры Северо-Восточного административного округа города Москвы

(указывается наименование кадрового подразделения федерального государственного органа, иного органа или организации)

СПРАВКА[1]

о доходах, расходах, об имуществе и обязательствах имущественного характера[2]

Я, Иванов Петр Иванович, 15 октября 1968 г.р.,

паспорт 40 05 152684, выдан 12.03.2003 г. ТП № 9 отдела УФМС России по г. Королев,

(фамилия, имя, отчество, дата рождения, серия и номер паспорта, дата выдачи и орган, выдавший паспорт)

АО «Вертолеты России», экономист планово-экономического отдела.

(место работы (службы), занимаемая (замещаемая) должность; в случае отсутствия основного места работы

Претендующий на замещение должности «главный специалист» в отделе по взаимодействию с населением управы района Отрадное города Москвы ,

(службы) – род занятий; должность, на замещение которой претендует гражданин (если применимо)

зарегистрированный по адресу:

141077, Московская обл., г. Королев, ул. Суворова, д. 2, кв. 1

(адрес места регистрации)

(фактическое проживание - 194100, г. Москва, ул. Белоостровская, д. 1, кв. 1),

сообщаю сведения о доходах, расходах своих, супруги (супруга), несовершеннолетнего ребенка (нужное подчеркнуть)

(фамилия, имя, отчество, дата рождения, серия и номер паспорта, дата выдачи и орган, выдавший паспорт)

(адрес места регистрации, основное место работы (службы), занимаемая (замещаемая) должность)

(в случае отсутствия основного места работы (службы) – род занятий)

за отчетный период с 1 января 20

г. по 31 декабря 20

Иванову Петру Ивановичу

(фамилия, имя, отчество)

на праве собственности, о вкладах в банках, ценных бумагах, об обязательствах

имущественного характера по состоянию на «

Раздел 1. Сведения о доходах 1

Величина дохода 2

(руб.)

Доход по основному месту работы

Доход от педагогической и научной деятельности

Доход от иной творческой деятельности

Доход от вкладов в банках и иных кредитных организациях

Доход от ценных бумаг и долей участия в коммерческих организациях

Иные доходы (указать вид дохода):

1) пенсия за выслугу лет

2) доход, полученный от сдачи в аренду помещения, находящегося

в долевой собственности (Москва, Проектируемый пр-д, д. 54)

3) доход, полученный от продажи автомобиля, принадлежавшего

на праве собственности (Nissan X-Trale)

Итого доход за отчетный период

1 Указываются доходы (включая пенсии, пособия, иные выплаты) за отчетный период.

2 Доход, полученный в иностранной валюте, указывается в рублях по курсу Банка России на дату получения дохода.

Раздел 2. Сведения о расходах 1

Вид приобретенного имущества

Источник получения средств, за счет которых приобретено имущество

Основание приобретения 2

Иное недвижимое имущество:

1 Сведения о расходах представляются в случаях, установленных статьей 3 Федерального закона от 03.12.2012 № 230-ФЗ «О контроле за соответствием расходов лиц, замещающих государственные должности, и иных лиц их доходам».

Если правовые основания для представления указанных сведений отсутствуют, данный раздел не заполняется.

2 Указываются наименование и реквизиты документа, являющегося законным основанием для возникновения права собственности. Копия документа прилагается к настоящей справке.

Раздел 3. Сведения об имуществе

3.1. Недвижимое имущество

Вид и наименование имущества

Вид собственности 1

Основание приобретения и источник средств 2

Земельные участки 3 :

1) дачный земельный участок

общая долевая,

141832, Московская область, Дмитровский

р-н, деревня Петраково, ДНТ «Строитель»,

Свидетельство о государственной регистрации права

50 АА 461567

от 03.06.2009г.

Договор купли продажи от 01.06.2009г.

Жилые дома, дачи:

1) дачный дом

общая долевая,

141832, Московская область, Дмитровский

р-н, деревня Петраково, ДНТ «Строитель»,

Свидетельство о государственной регистрации права

50 АА 256487

от 15.08.2010г.

Декларация об объекте недвижимого имущества от 01.08.2010г.

1) однокомнатная квартира

индивидуальная

194100, г. Москва, ул. Белоостровская, д. 1, кв. 1

Свидетельство о государственной регистрации права

77 АА 758654

от 21.07.2016

купли-продажи

от 12.07.2016

1) гараж-бокс

индивидуальная

129515, г. Москва, Проектируемый

Свидетельство о государственной регистрации права

77 АА 365421

от 22.09.2012г. Договор купли-продажи от 28.08.2012г.

Иное недвижимое имущество:

1) Нежилое помещение (подвал жилого дома)

Общая долевая, 1/25

129515, г. Москва, Проектируемый

Свидетельство о государственной регистрации права

77 КК 432554

от 16.10.2011г. Свидетельство о праве на наследство по завещанию, реестровый номер

3-1201 от 10.09.2011г.

1 Указывается вид собственности (индивидуальная, долевая, общая); для совместной собственности указываются иные лица (Ф.И.О. или наименование), в собственности которых находится имущество; для долевой собственности указывается доля лица сведения об имуществе которого представляются.

2 Указываются наименование и реквизиты документа, являющегося законным основанием для возникновения права собственности, а также в случаях, предусмотренных частью 1 статьи 4 Федерального закона от 07.05.2013 №79-ФЗ

«О запрете отдельным категориям лиц открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами», источник получения средств, за счет которых приобретено имущество.

3 Указывается вид земельного участка (пая, доли): под индивидуальное жилищное строительство, дачный, садовый, приусадебный, огородный и другие.

3.2. Транспортные средства

Вид, марка, модель транспортного средства, год изготовления

Читайте также: